![]()

Capítulo 1: El consumidor financiero

El consumidor financiero

1.1 Introducción

El consumidor financiero es aquel que adquiere productos y servicios de las entidades que conforman el sistema financiero, tales como los bancos, las entidades financieras, las cajas municipales de ahorro y crédito, las cajas rurales de ahorro y crédito, las entidades de desarrollo para la pequeña y microempresa (edpymes), y las cooperativas.

A través de las operaciones pasivas, los consumidores financieros disponen sus recursos a las entidades de intermediación financiera con la expectativa de resguardarlos y recibir intereses. Por ejemplo, un depósito de ahorro.

Mediante las operaciones activas, los consumidores financieros reciben recursos, y se comprometen a restituirlos en la forma y oportunidad acordadas. Asimismo, asumen el pago de intereses, comisiones y gastos. Por ejemplo, un préstamo.

Por medio de los servicios financieros, los consumidores financieros reducen sus costos y facilitan su accionar en el sistema financiero, especialmente en relación con las operaciones activas y pasivas antes descritas. Por ejemplo, la banca electrónica, un canal que permite al consumidor financiero realizar consultas y operaciones por internet desde cualquier lugar del mundo y sin necesidad de acudir presencialmente al banco.

En el presente manual, se ha destinado un capítulo a los productos activos y pasivos, así como a los servicios financieros. No obstante, la secuencia lógica que se propone implica, primero, aproximarse al ámbito en el que se desenvuelve el consumidor financiero; es decir, al sistema financiero nacional, el cual está conformado por las empresas con las que interactúa. Posteriormente, se revisarán las características del consumidor financiero y las perspectivas del consumo financiero en el Perú; aspecto que dirige principalmente al horizonte que representa un entorno digitalizado cada vez más real.

1.2 El sistema financiero

1.2.1 Definición

Está conformado por un conjunto de empresas que el Estado autoriza a funcionar en el mercado, siempre bajo la consigna legal de impulsar un sistema competitivo, sólido y confiable, de modo que contribuya al desarrollo nacional (Ley 26702, 1996).

Es común incurrir en el error de asociar el sistema financiero con las empresas bancarias. Sin embargo, pertenecen al sistema financiero también las financieras, las cajas municipales, las cajas rurales, las edpymes, así como otras empresas especializadas y conexas.

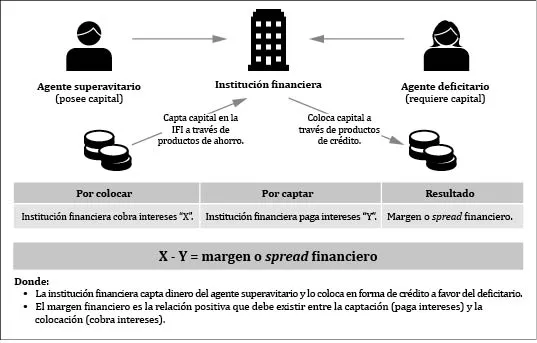

El propósito del sistema financiero es canalizar el ahorro de los agentes superavitarios hacia los deficitarios. Un agente superavitario es una persona natural o jurídica que posee un sobrante o superávit de dinero o de capital, es decir, una diferencia entre lo que tiene y lo que necesita. Por el contrario, un agente deficitario es una persona natural o jurídica que experimenta un faltante o déficit de dinero o de capital, esto es, una diferencia entre lo que necesita y lo que tiene.

El sistema financiero conecta a los agentes superavitarios y deficitarios, lo cual se conoce como intermediación financiera indirecta.

Gráfico N° 1.1 Proceso de intermediación financiera indirecta

El sistema financiero cumple un rol fundamental para el crecimiento del país al permitir que los agentes deficitarios obtengan capital de los superavitarios y, de ese modo, cuenten con recursos para invertir y contribuir al desarrollo económico de la nación. Así, se canaliza la inversión de capital hacia actividades productivas como la minería, la agricultura, la construcción, el comercio nacional e internacional, entre otras.

En efecto, un sistema financiero robusto permite (i) una mejor asignación de los recursos, de tal manera que incentiva el ahorro a través de la rentabilidad, liquidez, confiabilidad y seguridad del sistema financiero; y (ii) una mejor gestión de los recursos mediante la movilización ágil, de modo que reduce los costes de transacción en los mercados, capta recursos de segmentos poblacionales con superávit de ahorro y los transfiere a segmentos poblacionales productivos demandantes de fondos según la conversión de plazos accesibles entre los segmentos que los ofertan y demandan (Rojas, 2016).

Su impacto en la sociedad, a nivel microeconómico, también es significativo. Las personas progresan a través del sistema financiero, pues logran su bienestar financiero mediante productos como el ahorro y el crédito. A pesar de ello, por desconfianza y bajo nivel de cultura financiera, muchos peruanos ahorran fuera del sistema financiero.

1.2.2 Aproximación legal y constitucional

Ahora bien, en el Perú, el sistema financiero tiene una base regulatoria sólida, tanto en la Constitución económica como en la Ley General del Sistema Financiero y, del Sistema de Seguros y Orgánica de la Superintendencia de Banca y, Seguros (en adelante, la Ley General), así como en la regulación infralegal que este organismo constitucional autónomo emite. En virtud de dicho esquema legal, las instituciones financieras que operan en el país han atravesado un proceso de autorización y, una vez activas, reciben visitas de inspección destinadas a cautelar que su accionar no perjudique a los ahorristas.

En 1993, la Constitución Política del Perú estableció los fundamentos económicos que significaron un viraje, una vuelta de tuerca, en la administración del país. Se pasó de una economía en la que el Estado participaba activamente (Const., 1993, art. 54) a una social de mercado (Const., 1993, art. 58). Así, el Estado empresario y el interés por la posesión pública de los medios de producción quedaba en el pasado.

En efecto, a través de los principios generales de la Constitución de 1993 (vigente), se enfatizó el carácter libre de la iniciativa privada y el rol subsidiario del Estado a la actividad empresarial, es decir, este solo interviene en el mercado por razón de alto interés público o de manifiesta conveniencia nacional. A partir de ello, el Estado únicamente participa en el mercado en espacios donde el sector privado carece de motivaciones económicas para hacerlo.

Un ejemplo de lo señalado es el rol complementario de la banca privada que desarrolla el Banco de la Nación (BN), el cual no compite con el sector privado, sino que lleva los servicios financieros a aquellos ciudadanos que se encuentran en zonas en las que no existe oferta por parte del sistema financiero. De forma similar, la Corporación Financiera de Desarrollo (Cofide) desarrolla y financia de manera sostenible al sector de la micro y pequeña empresa, Agrobanco otorga créditos a productores agropecuarios calificados, etcétera.

Como ya se ha señalado, el Estado garantiza la libertad de los agentes del mercado financiero; sin embargo, a fin de establecer un contrapeso a dicha libertad, la propia carta magna ha dispuesto que el Estado defiende el interés de los consumidores y usuarios, y que, para tal efecto, garantiza el derecho a la información sobre los bienes y servicios que se encuentran a su disposición en el mercado (Const., 1993, art. 65).

En consecuen...