![]() Ebene1 level="deckblatt" titel="IV

Ebene1 level="deckblatt" titel="IV

Erfolgsfaktoren" IV

Erfolgsfaktoren

![]() Ebene1 titel="Strategische Erfolgsfaktoren für das Private Wealth Management" autor="Wolfgang J. Reittinger"

Ebene1 titel="Strategische Erfolgsfaktoren für das Private Wealth Management" autor="Wolfgang J. Reittinger" Strategische Erfolgsfaktoren für das Private Wealth Management[1]

Wolfgang J. Reittinger

1 | Einleitung |

2 | Definitionen und Bedeutung des Geschäftsfeldes |

2.1 | Begriffe „Private Banking“ und „Wealth Management“ |

2.2 | Strategische Bedeutung des Geschäftsfelds „Private Wealth Management“ |

3 | Strategische Erfolgsfaktoren für das Private Wealth Management |

3.1 | Überblick zu den Erfolgsfaktoren |

3.2 | In die Vision/Mission eingebettete Beratungsstrategie |

3.3 | Wachstumsstrategie |

3.3.1 | Einflussfaktoren auf das Wachstum |

3.3.2 | Eintrittsbarrieren und M&A-Strategien |

3.3.3 | Organisches Wachstum |

3.4 | Kundenbetreuungsmodell des ganzheitlichen Beratungsansatzes |

3.4.1 | Ganzheitlicher Beratungs- und Betreuungsansatz |

3.4.2 | Konsequenzen aus dem Betreuungsansatz: Generalist versus Spezialist |

3.4.3 | Strukturierter Beratungsprozess |

3.5 | Kundensegmentierung |

3.6 | Verbindliche Markteinschätzung und Investmentstrategie |

3.7 | Wettbewerbsdifferenzierende Angebotspalette – Beratungslösungen und Produkte |

3.7.1 | Angebotsvielfalt im Beratungsspektrum und in der Produktpalette |

3.7.2 | Trends im Angebotsspektrum |

3.7.3 | Qualitätsmanagement durch Angebotsstrategien inklusive Best of Class |

3.7.4 | Intelligente Produkt- und Servicebündel |

3.8 | Motivierende Ziele mit Planung und Controlling |

3.9 | Vermeidung von Gefahren durch Compliance und Risk Management |

3.10 | Vertrieb |

3.10.1 | Bedeutung der Filialpräsenz im Private Banking und der Einfluss durch das Internet-Banking |

3.10.2 | Aufbau und Leitung von Private-Banking-Vertriebsteams/Rolle von Spezialisten |

3.10.3 | Bedeutung der zentralen Vertriebssteuerung |

3.11 | Findung von Preisstrategien und Management von Kompetenzen |

3.12 | Branding/Marketing als zentrale Private-Banking-Herausforderungen |

3.13 | Erfolgreiches Human Resources und vorbildliche Führung |

3.13.1 | Mitarbeiter finden, binden und entwickeln |

3.13.2 | Führung mit Vorbildfunktion und Anleitung/Coaching |

4 | Fazit und Ausblick |

| Literatur |

1 Einleitung

In den vergangenen zwei Jahrzehnten haben die internationalen Finanzmärkte eine ungeheure Dynamik entfaltet. Die Globalisierung ist auf keinem Markt so stark spürbar wie auf den Kapitalmärkten. Die Zahl der Anlage- und Investitionsmöglichkeiten ist bereits heute fast unüberschaubar geworden und wächst täglich an Zahl und Produktvarianten. Hinzu kommt, dass Investitions- und Anlageentscheidungen immer schneller und zeitgleich zu den jeweiligen Marktzeiten getroffen werden müssen – und das vor dem Hintergrund einer weltweiten Verkettung von Informationen, Ereignissen und Märkten. Ferner kommt dazu, dass sich um den Markt mit vermögenden Kunden sehr viele Marktteilnehmer bemühen, nachdem im klassischen Retail Banking die Gewinnchancen eher gering sind. Dies hat die Banken und andere Anbieter von Private Banking vor erhebliche Herausforderungen gestellt: Das hieß und heißt zum einen, durch Investitionen und damit Kosten mit den Veränderungen mitzuhalten, sowie zum anderen, der Tatsache ins Auge zu sehen, dass durch mehr Wettbewerb die Margen deutlich unter Druck geraten sind und dies wohl auch weiterhin so sein wird.

Dieser dynamische Prozess spielt sich in einem Umfeld ab, in dem Bankkunden heute über einen deutlich höheren Wissensstand als noch vor wenigen Jahren verfügen, da sie mit immer mehr und immer schnelleren Medien auf immer gebündelter zur Verfügung gestellte Informationen zugreifen können. Kurz gesagt: Nie war die Komplexität der internationalen Finanzmärkte höher als heute. Und sie nimmt stetig zu. Diese Entwicklung bietet Anlegern und Investoren zahlreiche Chancen. Zudem braucht man Erfahrung, Ressourcen und entsprechendes Know-how, um schnell und zielsicher die richtigen Entscheidungen treffen und umsetzen zu können, wenn man das Anlagerisiko minimieren will.

Für Anleger mit großem und teilweise sehr komplex strukturiertem Vermögen ergeben sich daher neben vielfältigeren Chancen auch höhere Risiken. So haben gerade die letzten Jahre mit den verschiedenen Krisen im Finanzsektor gezeigt, wie herausfordernd es ist, angemessene Strategien und Reaktionen zu haben. Es wird für die Kunden immer schwieriger, ihr Vermögen selbst zu verwalten und rentabel anzulegen, sofern sie nicht Experten sind und erheblich Zeit in dieses Thema investieren wollen. Neben der Entscheidung für möglichst sichere und renditeträchtige Investitionen oder Kapitalanlagen zählt oft eine Reihe anderer Herausforderungen zu einer professionellen Vermögensverwaltung. Dazu gehören die Berücksichtigung steuerlicher Aspekte ebenso wie die Strukturierung des Vermögens, die sorgfältige Planung der Vermögensübertragung oder oft auch die Überführung betrieblichen Vermögens in Privatvermögen, z.B. bei Veräußerungen von Unternehmensteilen oder der Regelung einer Unternehmernachfolge in Familiengesellschaften.

Somit werden an das traditionelle Private Banking neue Herausforderungen gestellt, die über die klassische Wertpapierproduktpalette deutlich hinausgehen. So gilt es für die Marktteilnehmer auf der Anbieterseite, allgemeine und branchenspezifische Trends aufmerksam zu beobachten, Wachstumsfelder zu identifizieren, Optionen sowohl auf Gesamtbank- als auch auf Geschäftsfeldebene zu prüfen.

Zu den Komponenten eines zukunftsfähigen Geschäftsmodells zählen – insbesondere neben einer bedingungslosen Orientierung an den Bedürfnissen der Kunden – eine klare Fokussierung auf Kernkompetenzen und Zielkunden und das Schaffen und langfristige Erhalten einer wettbewerbsfähigen Kostenbasis. Hierbei geht es u.a. um den Willen, die Erwartungshaltung des Kunden sogar zu übertreffen und in Kombination mit einer ausgezeichneten Kundenbetreuung zufriedene Kunden zu erhalten.

Fachliche Kompetenz und die Fähigkeit, Erwartungen zu übertreffen und so Kundennähe tatsächlich erlebbar zu machen, sind damit heute für einen Kundenberater wichtige Differentiatoren geworden. Da Produkte leicht kopierbar sind und die meisten Banken ihre Produkt-Portfolios für andere Institute öffnen, um den Absatz zu steigern, sind die Produktpaletten der Banken sehr homogen. Im Wettbewerb um das lukrative Geschäft mit Private-Banking-Kunden bleibt den Banken nur, sich durch eine herausragende Kundenbetreuung, die sich in neuen Leistungsbündeln, hoher Servicequalität und hoher Mitarbeiterqualifikation widerspiegelt, in einem immer härter werdenden Wettbewerb zu differenzieren.

Dabei spielt die Differenzierung über die Beratung des Kunden eine besondere Rolle, was noch im Einzelnen auszuführen sein wird.

2 Definitionen und Bedeutung des Geschäftsfeldes

2.1 Begriffe „Private Banking“ und „Wealth Management“

Die Begriffe „Private Banking“ und „Wealth Management“ sind vielschichtig. Sie werden zum einen in der Literatur unterschiedlich definiert, aber zum anderen auch in der Praxis nicht einheitlich abgegrenzt. Zwar wird gerne das „Wealth Management“ als Weiterentwicklung des klassischen „Private Banking“ gesehen, allerdings greift auch dieser Definitionsversuch nicht, da einige Anbieter im Markt unter „Private Banking“ dasselbe anbieten, wie andere Anbieter unter dem Begriff „Wealth Management“. Somit lässt sich zumindest eine wissenschaftlich klare Differenzierung nicht durchführen. Deshalb wird in diesem Beitrag nachfolgend von „Private Wealth Management“ gesprochen; die Begriffe „Private Banking“ und „Wealth Management“ können synonym verwendet werden.

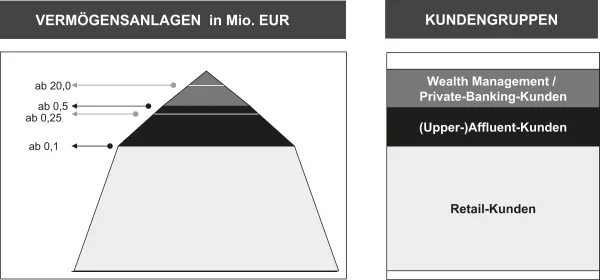

Typischerweise geht es um das Top-Marktsegment der besonders vermögenden Privatkunden mit komplexen und umfangreichen Finanzdienstleistungsbedürfnissen. Die Voraussetzungen, nach denen ein Privatkunde in dieses Segment eingestuft wird, werden institutsspezifisch festgelegt. Als untere Grenze dient häufig ein liquides Vermögen zwischen 250.000 und 1 Mio. EUR. Manchmal werden auch das so genannte investierbare Vermögen bzw. die Vermögensanlagen verwendet. Einige Anbieter unterteilen das Private-Banking-Segment zusätzlich in High Net Worth-Individuals (HNWI) mit einem Geldvermögen zwischen 500.000 EUR und z.B. 20 Mio. EUR sowie Ultra High Net Worth-Individuals (UHNWI) ab 20-30 Mio. EUR. Der klassischen Definition folgend, ist Private Wealth Management zwar auf HNWI und UHNWI begrenzt, aber zuletzt erweiterten einige Banken ihren Fokus auf vermögensbildende Privatkunden mit besonderem Potenzial (Upper-Affluent-Kunden), die über ein Geldvermögen von weniger als 500.000 EUR aber mindestens 250.000 EUR verfügen (vgl. Abbildung 1).

Abbildung 1: Kundengruppen nach Vermögensanlagen

Neben der Definition nach Vermögensgrößen steht der Begriff „Private Banking“ auch für die Spezialisierung auf bestimmte Finanzdienstleistungen mit einer hohen persönlichen Service- und Qualitätskomponente, also dem strategischen Konzept zur Erschließung der oben genannten Zielgruppen. Zunehmend ist in diesem Zusammenhang bei der Entwicklung des traditionellen Private Banking zu erkennen, dass – unabhängig von institutsbezogenen Definitionen des Begriffs – das Ziel einer ganzheitlichen Betrachtung der Vermögenssituation über alle Anlageklassen, persönliche Finanzthemen und Regionen hinweg zum gemeinsamen Nenner wird. Dieser Ansatz entspricht dann dem neuen Begriff „Private Wealth Management“.

Im Wettbewerb um den Private-Banking-Kunden ver...