![]()

CAPITOLO 1

Come si muovono i mercati finanziari moderni

L’investitore medio acquista titoli azionari nello stesso modo con cui acquista i biglietti della lotteria. Maggiore è il monte premi e più eccitante è la storia, più sbava.

Charles S. Mizrahi, autore di Getting Started in Value Investing, Wiley, 2007.

Investitori individuali e trader privati utilizzano piattaforme di trading sofisticate, hanno accesso ai mercati globali, leggono news e analizzano dati che non sognavamo di avere neppure vent’anni fa. Paradossalmente, a fronte di questi strumenti eccezionali, non è cambiata la loro condizione di solitudine davanti al monitor, quando devono prendere decisioni in un mercato che sembra bizzarro o incomprensibile e dove gli accadimenti si susseguono sempre più veloci. In secondo luogo, la disponibilità di decine di indicatori tecnici e dati in tempo reale non ha mitigato la loro incapacità a sviluppare e testare una propria strategia di investimento da applicare con metodo, disciplina e costanza nel tempo. Il risultato è che molti si mettono a operare in modo compulsivo su titoli e strumenti derivati a caccia del guadagno facile, altri cercano su Internet i segnali di trading venduti dal guru di turno e qualcuno compra manuali di teoria sperando di trovarci la guida definitiva all’indicatore perfetto.

IL MERCATO HA QUATTRO FASI. VOI IN QUALE COMPRATE?

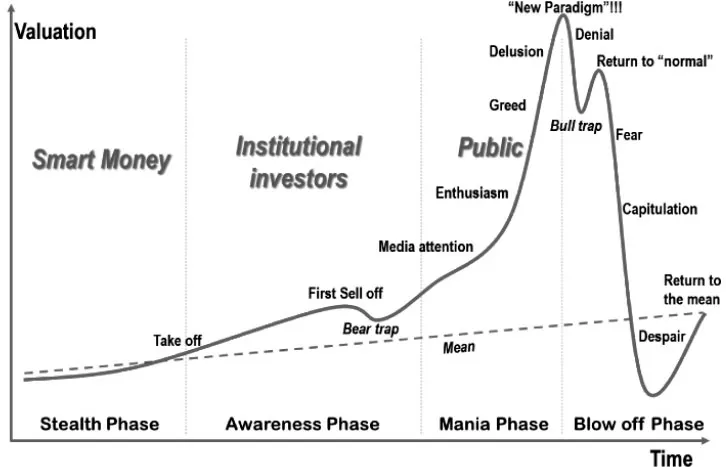

Fatte queste premesse, è il caso di iniziare il nostro viaggio nei mercati finanziari studiando il grafico creato dal Dr. Jean-Paul Rodrigue1, della Hofstra University. Secondo l’autore, il ciclo di vita del mercato è scomponibile in quattro fasi, in cui si alternano tre tipologie di investitori (Figura 1.1).

FIGURA 1.1 – Le quattro fasi del ciclo di vita di un mercato finanziario e le tre tipologie di investitori che ci operano.

Nella prima fase agisce lo Smart Money, ovvero i soggetti che individuano in anticipo sugli altri un’opportunità di investimento in un settore o in un’azienda. Il prezzo del titolo inizia a crescere, riflettendo il valore economico della società fino a decollare (“take off ”), al punto da suscitare l’interesse di altri attori del mercato, gli investitori istituzionali, che hanno la capacità di valutare il potenziale dell’azienda in termini di management, prodotti, mercati e asset tangibili e intangibili. Entriamo quindi nella “Awareness Phase”, dove il prezzo cresce per via dei consistenti acquisti da parte dei nuovi investitori e dal rafforzamento delle posizioni dello Smart Money. In questa fase assistiamo alle prese di beneficio di chi ha già guadagnato, con veloci correzioni tecniche che rappresentano nuove occasioni di acquisto e diventano trappole per i ribassisti (“bear trap”).

L’incremento di interesse per il titolo (o per un settore economico) viene alimentato dai mass media, che iniziano a fare da grancassa con articoli e servizi, solleticando l’attenzione di un nuovo investitore meno sofisticato in materia finanziaria: il grande pubblico. Il fenomeno del Media Response da parte degli investitori individuali contribuisce alla rapida crescita del prezzo, che inizia a riflettere le aspettative di arricchimento della massa, piuttosto che i fondamentali delle aziende. Si entra nella “Mania Phase”, guidata dall’euforia irrazionale che porta gli investitori ad acquistare a qualsiasi costo, con continui strappi rialzisti del prezzo (confermati dal volume degli scambi), evidenziati sul grafico dalla classica curva parabolica che si allontana da qualsiasi supporto precedentemente identificato.

Ogni ragionamento razionale in merito al rischio di bolla viene screditato dagli analisti finanziari e dagli investitori, che giustificano il raggiungimento di livelli di prezzo così alti con la nascita di un nuovo paradigma, che esula dai parametri economici tradizionali. La delusione della massa arriva nella fase di “Blow Off ”, dove lo scoppio della bolla è accompagnato dall’iniziale negazione dell’evidenza e poi dalla paura di perdere tutto, che porta gli investitori a liquidare il titolo a qualsiasi prezzo. Nel sell-off generale, lo Smart Money si riposiziona in acquisto sulle migliori aziende, i cui prezzi stracciati rappresentano adesso una frazione del loro valore economico. E il ciclo ricomincia.

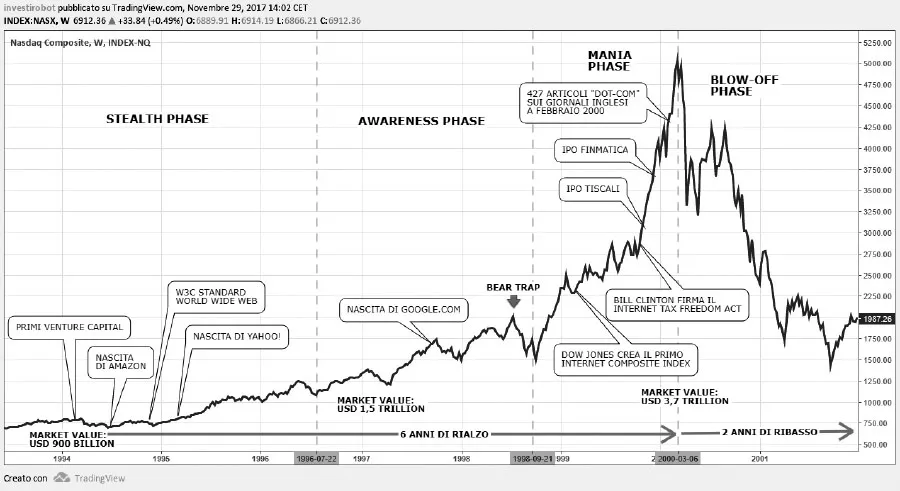

Come esercizio per validare lo schema del Dr. Rodrigue, vi propongo una ricerca che ho pubblicato recentemente2, per confrontare l’attuale sviluppo dei titoli robotici con la bolla dei titoli Internet degli anni Novanta (Figura 1.2).

Questo grafico è stato da me elaborato partendo da una ricerca proposta da Kampas Research3. Oltre a mostrare l’azione del prezzo del NASDAQ dal 1990 al 2005, il grafico evidenzia i fattori chiave che hanno portato all’espansione del mercato di Internet e alla crescita delle aspettative irrazionali. Comparandolo con la figura precedente, sono facilmente identificabili le quattro fasi del ciclo di vita del mercato e la sequenza di eventi.

Per prima cosa, l’ingresso dei Venture Capital in questo settore tecnologico all’inizio degli anni Novanta; quindi, l’emergere di Internet a metà del decennio, con la nascita di aziende molto aggressive e guidate da imprenditori visionari come Amazon e Yahoo!, seguite poi da Google nel 1997 e da un numero crescente di offerte pubbliche iniziali (IPO) di società “Internet”, che hanno inondato il mercato finanziario.

FIGURA 1.2 – La bolla dei titoli Internet negli anni Novanta. Elaborazione dell’autore dal grafico originale di Kampas Research.

La Mania Phase è esplosa grazie alla grancassa mediatica creata dai mass media, che ha portato all’irrazionale corsa degli investitori occidentali ad acquistare qualsiasi titolo avesse un nome attraente. Pensate che Tiscali e Finmatica si quotarono in Borsa Italiana una a ottobre e l’altra a novembre 1999 e il titolo Finmatica guadagnò il 700% nel solo giorno di quotazione. Sui giornali inglesi, nel mese di febbraio 1999, la parola dot-com comparve in sei articoli, mentre nel febbraio 2000 comparve in ben 427 articoli4. Molte aziende cambiarono il loro nome inserendo elementi di richiamo come “.com”, “.it”, “internet”, “web”. A prescindere dall’euforia dei compratori, il mercato dei titoli Internet venne aiutato anche da due eventi: il 21 ottobre 1998 il presidente Bill Clinton firmò l’Internet Tax Freedom Act, con il quale detassò l’e-commerce negli Stati Uniti e a febbraio 1999 fu lanciato il Dow Jones Internet Index, composto da 40 società quotate, che decretò ufficialmente la nascita del settore Internet in borsa e dette ulteriore impulso alla bolla.

Adesso chiedetevi quanti di noi investirono nei titoli Internet nella prima metà degli anni Novanta, durante la Stealth Phase, e quanti di noi corsero a investirci tra il 1999 e il 2000, in piena Mania Phase, convinti dai giornalisti e dagli esperti che declamavano in TV e sui giornali il rialzo giornaliero di Tiscali e il nuovo paradigma della “new economy”. Oggi la storia si ripete, con i titoli di robotica e intelligenza artificiale che si trovano ancora nella Awareness Phase, come ho scritto nel mio recente libro dedicato agli investimenti in robotica5. Gli investitori istituzionali possiedono già ampie quote di capitale del centinaio di aziende robotiche quotate nel disinteresse del grande pubblico, attratto dai titoli FAANG (Facebook, Amazon, Apple, Netflix, Google) e dal recente boom delle criptovalute6.

HISTORY REPEATING: PER CAPIRE IL FUTURO, GUARDIAMO AL PASSATO

Nella vita dell’investitore arrivano momenti in cui i dubbi prendono il posto delle certezze. Dove sta andando il mercato? Siamo già troppo alti (o bassi)? È sostenibile questo trend nel medio e lungo periodo? Mentre scrivo queste righe è in corso un ampio dibattito nella comunità finanziaria sulla sostenibilità del rialzo dei mercati azionari, che non hanno smesso di correre dal 2009 anche grazie alle manovre straordinarie delle banche centrali. Insomma, questa volta sarà diverso o dobbiamo iniziare a preoccuparci? La stessa domanda me la pongo per ogni strumento finanziario che analizzo. Se è quotato da molti anni, inizio l’analisi guardando il grafico di lungo periodo. Quanto lungo? Almeno 10 anni, ma ancora meglio se lo trovo a 20 o 30 anni.

Sul grafico storico, che rappresento con candele mensili, identifico pochi livelli di supporto e resistenza, pochissime trendline e qualche figura di compressione, come grandi rettangoli e giganteschi triangoli che si sviluppano per mesi o anni interi, oltre a canali rialzisti e ribassisti, dentro i quali il prezzo oscilla anche per decenni. Sul grafico storico non mi interessano i dettagli, il mio scopo è tracciare delle “linee guida” utili adesso e negli anni a venire. Poi passo al grafico settimanale, sul quale faccio un’analisi più approfondita, aggiungendo nuovi livelli supportivi e resistivi e nuove trendline con una funzione più operativa. Vediamo tre esempi dai miei diari di trading. I grafici sono elaborati con rappresentazione a candele mensili, ma vi esorto a provare a tracciarli anche con candele trimestrali, per vedere la pulizia dei segnali sui trend primari.

Esempio: i mega-canali del cambio EUR/USD

A fine 2015, durante una lezione, mi chiesero un’opinione su euro/dollaro. Il cambio continuava a svalutarsi, eravamo ormai intorno a quota 1,10 e in aula qualcuno scommetteva sul raggiungimento della parità con il dollaro. Per rispondere alla domanda visualizzai il grafico trentennale che vedete in Figura 1.3. Nella parte bassa ho tracciato una trendline rialzista, che inizia sul minimo del 1985 e tocca i minimi del 2000 e del 2001. La proiezione della retta sui massimi crescenti crea un canalone rialzista, in cui il prezzo oscilla da 35 anni. Il canale passa per il livello di prezzo 0,93, che poteva essere un target tecnico da considerare al momento dell’analisi. Salendo di poco nell’asse delle ordinate, notiamo un supporto statico a quota 1,00 (target psicologico), che ha respinto il prezzo nel 1980 e nel 1989, e un altro supporto a quota 1,10, usato dal prezzo nel 1988, nel 1999, nel biennio 2002-2003, e quindi abbandonato prima di venire riutilizzato consecutivamente per nove mesi di fila nel 2015. Infine, notiamo un canale ribassista inserito nel canalone trentennale, dentro il quale il prezzo oscilla dal 2009.

FIGURA 1.3 – Il grafico trentennale del cambio EUR/USD evidenzia i due canali storici in cui oscilla il prezzo.

A sua volta, questo canale incrocia al ribasso la trendline trentennale. Quindi, per rispondere alla domanda, quota 0,93-1,00 poteva offrire una tenace resistenza a un’ulteriore discesa del cambio e magari rappresentare il punto di inversione del trend.

Quando elaborai questo grafico avevo previsto che la gamba ribassista (con i target segnalati dalla proiezione di Fibonacci) potesse arrivare a 1,00 o estendersi fino al minimo del canale. Viceversa, la violazione rialzista della resistenza a quota 1,10 avrebbe proiettato il prezzo al target di 1,20 punti e in estensione al top del canale, a 1,30 punti. Questa seconda previsione era avvalorata dagli oscillatori MACD e RSI, in chiara divergenza rialzista rispetto al prezzo, ma la strategia da adottare era condizionata dal Quantitative Easing della BCE, che poteva contribuire a svalutare ulteriormente il cambio fino alla parità con il dollaro. Oggi sappiamo come è andata a finire: il target a 1,20 è stato raggiunto.

Esempio: dove comprare e vendere il CAC40?

L’indice CAC40 mi ha sempre dato soddisfazioni, per la precisione con cui lavora in prossimità dei livelli storici di supporto e resistenza. Il grafico che vediamo in Figura 1.4 copre l’arco temporale di vent’anni.

Notate la grande trendline resistiva disegnata sui massimi decrescenti del 2000 e del 2007, che si è rivelata il target perfetto della gamba rialzista partita dal minimo del 2011 e conclusasi nel 2015.

Guardate anche due importanti fasce di prezzo: la prima tra i 2.500 e i 3.100 punti, in cui storicamente si sono fermati gli ampi movimenti ribassisti nel 1998, nel...