- 96 Seiten

- German

- ePUB (handyfreundlich)

- Über iOS und Android verfügbar

Der kleine Schatz von großem Vermögen

Über dieses Buch

Was bedeutet eigentlich "Vermögen"? Gute Frage! Frank W. Mendel hat die Antworten. Dieses Buch bietet den Lesern fundierte Informationen über die Sicherung und den Aufbau von Vermögen aus erster Hand - von Aktienfonds über Rentenversicherungen und Bausparverträge bis zu Immobilien. Darüber hinaus gibt der Finanzexperte Frank W. Mendel wertvolle Tipps zum Umgang mit Geld und Werten, die teils auf uralten Geldgesetzen, teils auf seiner jahrzehntelangen Erfahrung in der Finanzbranche beruhen. Frank W. Mendel wählt in seinem Buch einen aufregenden neuen Ansatz und stellt den Lesern immer wieder wichtige Fragen, die das Thema "Vermögen" weiter und emotionaler fassen: Hängt unsere Freiheit tatsächlich nur vom "großen Geld" ab? Gibt nur Geld uns ein Gefühl der Sicherheit? Und: Was sind wir uns wert?Der Autor vermittelt sein Wissen über Geld, Werte und Vermögen auf sehr persönliche, unterhaltsame und leicht verständliche Art und macht das Buch so zu einem guten Einstieg in das Thema Vermögensbildung. Es richtet sich sowohl an Jugendliche als auch an Erwachsene - unabhängig vom jeweiligen Alter, finanziellen Hintergrund und Bildungsgrad.

Häufig gestellte Fragen

- Elementar ist ideal für Lernende und Profis, die sich mit einer Vielzahl von Themen beschäftigen möchten. Erhalte Zugang zur Basic-Bibliothek mit über 800.000 vertrauenswürdigen Titeln und Bestsellern in den Bereichen Wirtschaft, persönliche Weiterentwicklung und Geisteswissenschaften. Enthält unbegrenzte Lesezeit und die Standardstimme für die Funktion „Vorlesen“.

- Pro: Perfekt für fortgeschrittene Lernende und Forscher, die einen vollständigen, uneingeschränkten Zugang benötigen. Schalte über 1,4 Millionen Bücher zu Hunderten von Themen frei, darunter akademische und hochspezialisierte Titel. Das Pro-Abo umfasst auch erweiterte Funktionen wie Premium-Vorlesen und den Recherche-Assistenten.

Bitte beachte, dass wir Geräte, auf denen die Betriebssysteme iOS 13 und Android 7 oder noch ältere Versionen ausgeführt werden, nicht unterstützen können. Mehr über die Verwendung der App erfahren.

Information

Rein in die Praxis:

Was ist konkret zu tun?

Vermögenssicherung

- Krankenversicherung (oft bereits als gesetzliche Grundversorgung vorhanden)

- Private Haftpflichtversicherung für Schäden gegenüber anderen. Diese Schäden können im schlimmsten Fall in die Millionen gehen und ganze Existenzen zerstören. Die Absicherung kostet nur zwischen 6 und 11 Euro monatlich und sollte in keiner Vermögensplanung fehlen.

- Rechtsschutzversicherung (ca. 25 bis 30 Euro mtl.): Recht haben und Recht bekommen sind bekanntlich „zwei Paar Schuhe“. Diese Versicherung greift im Fall von Streitigkeiten mit anderen Versicherungen, Arbeitgebern, Geschäftspartnern und Nachbarn und ist ein absolutes Muss.

- Evtl. Kfz-Versicherung

- Vor allem die Absicherung deiner Arbeitskraft in Form einer Berufsunfähigkeitsversicherung. Diese Versicherung erscheint dir vielleicht mit 80,- bis ca. 120,- Euro pro Monat vermeintlich teuer. Doch schließlich ist deine Einkommenskraft die Grundlage deines Wohlstands und deines gesamten jetzigen und zukünftigen Lebensstandards. Das macht sie zu deinem wichtigsten Vermögenswert überhaupt.

Vermögensaufbau

oder

- Kapital = z x G (vergleichsweise mehr Geld aufwenden „müssen“, um innerhalb kürzerer Zeit das gleiche Ziel erreichen zu „können“)

- Deshalb ist es auch besser, „früher“ an „später“ zu denken!

Investition in Weiterbildung

Ansparen in Realwerten/Unternehmen

(z. B. Aktienfonds)

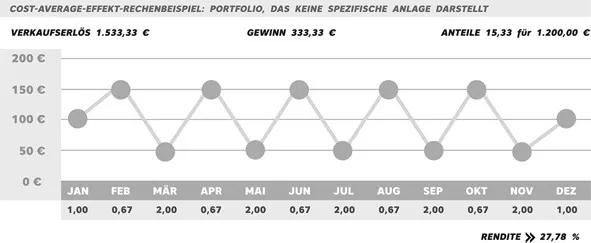

- bei möglichst hohen Kursen verkaufe,

- mir einen Liquiditätspuffer (in sicheren, möglichst kurz-/ mittelfristig verfügbaren Mitteln) schaffe

- und bei niedrigen Kursen Verkäufe vermeide oder möglichst gering halte.

Inhaltsverzeichnis

- Über das Buch

- Inhaltsverzeichnis

- Ein Gedankenexperiment vorweg

- Vorwort: Was bedeutet eigentlich „Vermögen“?

- Das Geld-Paradoxon – Was ist Geld und wie funktioniert es?

- Ausbildung, Beruf und Einkommen

- Alles, was man über Inflation wissen muss

- Die Geldaxiome

- Rein in die Praxis: Was ist konkret zu tun?

- Und nun kommst du: Aufteilung deiner Gesamtsparkraft

- Was ist eigentlich „genug“?

- Vom Umgang mit Zeit

- Die richtigen Ziele finden

- Selbstinventur

- Anhang

- Impressum