Steuerleitfaden für Vermieter

Wie Sie als Immobilienanleger mit der richtigen Steuerstrategie Steuern sparen

- 140 Seiten

- German

- ePUB (handyfreundlich)

- Über iOS und Android verfügbar

Steuerleitfaden für Vermieter

Wie Sie als Immobilienanleger mit der richtigen Steuerstrategie Steuern sparen

Über dieses Buch

Sie wünschen sich einen guten Überblick über die steuerlichen Regelungen und Gestaltungsmöglichkeiten, die Ihnen im Rahmen einer privaten Immobilienanlage zur Verfügung stehen?Dieser Leitfaden liefert Ihnen das nötige Wissen - verständlich aufbereitet und sofort in der Praxis anwendbar.-----Den meisten Immobilieneigentümern fehlt das nötige Steuerwissen, um ihre Immobilienanlagen steueroptimiert zu gestalten. Von einer kompletten Steuerstrategie von A bis Z ganz zu schweigen. Dazu kommt, dass es kaum Möglichkeiten gibt, sich auf einfache, verständliche und zudem günstige Weise in das Thema einzuarbeiten.Mit diesem Leitfaden wissen Sie innerhalb kurzer Zeit, worauf es bei der Kapitalanlage in Immobilien steuerlich ankommt - sowohl im Bereich Einkommensteuer aus auch im Bereich Umsatzsteuer. Sie sparen damit nicht nur eine Menge Zeit, sondern auch eine Menge Geld.Mit meinem Buch biete ich Ihnen einen kompletten Steuerleitfaden für langfristige Immobilienanlagen - sogenannte Kaufen-und-Halten-Immobilieninvestments. Die zahlreichen Beispiele und Umsetzungsvorschläge in diesem Leitfaden helfen Ihnen bei der praktischen Anwendung. Außerdem lernen Sie, wie Sie Ihren persönlichen Einkommensteuersatz ermitteln und erfahren im "kleinen 1x1 der Ausgaben bei Vermietung und Verpachtung", welche Kosten Sie steuermindernd absetzen können.-----"Bei diesem Buch merkt man gleich, dass der Autor selbst in Immobilien investiert. Auch die Paragraphendichte ist erfrischend gering. Dennoch gelingt es dem Autor auf sehr übersichtliche Art und Weise anschaulich und sofort anwendbar das Thema Steuern für private Immobilieninvestoren und -anleger intensiv zu durchleuchten."Thomas Knedel, Autor von "Erfolg mit Wohnimmobilien"

Häufig gestellte Fragen

- Elementar ist ideal für Lernende und Profis, die sich mit einer Vielzahl von Themen beschäftigen möchten. Erhalte Zugang zur Basic-Bibliothek mit über 800.000 vertrauenswürdigen Titeln und Bestsellern in den Bereichen Wirtschaft, persönliche Weiterentwicklung und Geisteswissenschaften. Enthält unbegrenzte Lesezeit und die Standardstimme für die Funktion „Vorlesen“.

- Pro: Perfekt für fortgeschrittene Lernende und Forscher, die einen vollständigen, uneingeschränkten Zugang benötigen. Schalte über 1,4 Millionen Bücher zu Hunderten von Themen frei, darunter akademische und hochspezialisierte Titel. Das Pro-Abo umfasst auch erweiterte Funktionen wie Premium-Vorlesen und den Recherche-Assistenten.

Bitte beachte, dass wir Geräte, auf denen die Betriebssysteme iOS 13 und Android 7 oder noch ältere Versionen ausgeführt werden, nicht unterstützen können. Mehr über die Verwendung der App erfahren.

Information

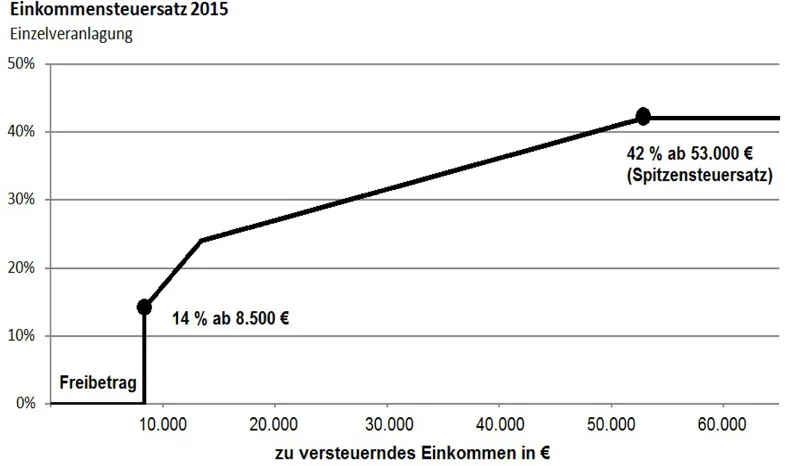

Teil 1: Der Einkommensteuertarif

Wie Sie Ihre Steuerlast/-ersparnis aus einer geplanten Immobilienanlage ermitteln

- Wie hoch ist die Steuer bzw. die Steuerersparnis für Vermietungseinkünfte und auf steuerpflichtige private Veräußerungsgeschäfte?

- Wie kann ich meine Steuerbelastung oder Steuerersparnis für die Kalkulation neuer Anlageimmobilien abschätzen?

| Einkünfte aus: | |

| Gewerbebetrieb | |

| + | selbständiger Arbeit |

| + | Land- und Forstwirtschaft nichtselbständiger Arbeit |

| + | Kapitalvermögen |

| + | Vermietung und Verpachtung |

| + | sonstige Einkünfte (z.B. private Veräußerungsgeschäfte) |

| = | Summe der Einkünfte |

| - | Sonderausgaben (u.a. Vorsorgeaufwendungen), außergewöhnliche Belastungen, sonstige Steuerbegünstigungen |

| - | Freibeträge für Kinder |

| = | zu versteuerndes Einkommmen (zvE) |

| >>> Einkommensteuertarif |

Methode 1: Vereinfachte Berechnung mit dem Grenzsteuersatz

Inhaltsverzeichnis

- Was Ihnen dieser Leitfaden bringt

- Der Autor

- Wichtig

- Inhaltsverzeichnis

- Teil 1: Der Einkommensteuertarif

- Teil 2: Einkommensteuer

- Teil 3: Umsatzsteuer

- Teil 4: Weitere nützliche Informationen

- Wie Sie einen guten Steuerberater finden können

- Buchempfehlungen für Immobilieninvestoren und Unternehmer

- Sichern Sie sich ein BONUSKAPITEL und zukünftige Infos

- Anhang

- Stichwortverzeichnis

- Impressum