![]()

KAPITEL 1

Grundgedanken der Fundamentalanalyse

Anlageentscheidungen in Fakten verankern

ÜBERSICHT

Anlageentscheidungen unter Unsicherheit Berg-und-Tal-Fahrt an den Börsen

Umfeld für Anlageentscheidungen von ausgeprägter Unsicherheit gekennzeichnet

Ursprünge der Fundamentalanalyse

Grundaussagen der Fundamentalanalyse Unterscheidung zwischen Preis und Wert

»Margin of Safety« und Nachhaltigkeit als Kaufkriterien

Gründliche Analyse als Kern der Fundamentalanalyse

Investieren statt Spekulieren

Wie sich Fundamentalanalyse von anderen Investmentansätzen unterscheidet Fundamentalanalyse versus passive Investmentansätze

Fundamentalanalyse versus Markttechnik

Realistische Erwartungen an die Fundamentalanalyse

»Those who read their Graham & Dodd will continue to prosper. «

WARREN BUFFETT

ANLAGEENTSCHEIDUNGEN UNTER UNSICHERHEIT

Berg-und-Tal-Fahrt an den Börsen

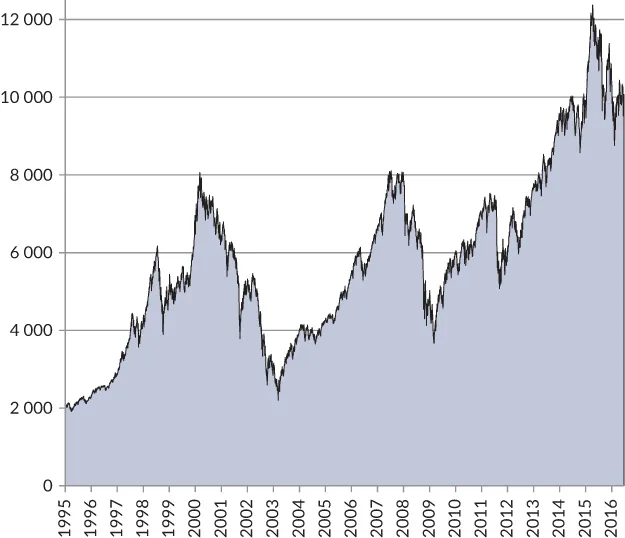

An den Börsen sind in den letzten Jahren mehrere Blasen geplatzt. Extreme Kursschwankungen waren die Folge. Ein Blick auf den Deutschen Aktienindex (Dax) verdeutlicht diese Entwicklung:

Am 7. März 2001 erreichte der Dax nach einem mehrjährigen Anstieg der Kurse einen Höhepunkt von rund 8 060 Zählern. Nach dem Platzen dieser später als »Internetblase« bezeichneten Übertreibung sank der Markt in den folgenden drei Jahren um rund 75 Prozent. Der Tiefpunkt wurde im März 2004 bei 2 200 Punkten erreicht. Daran schloss sich eine mehrjährige Erholungsphase an. Der Dax erklomm Ende 2007 bei rund 8 000 Zählern erneut den Höchststand aus dem Jahr 2001. Die von den USA ausgehende Sub-prime-Krise ließ ihn anschließend wieder auf einen Stand von rund 3 700 Punkten zurückfallen.

In den folgenden Jahren trieben dann der gigantische Fiskalimpuls Chinas und global sinkende Zinsen den Dax auf neue Höchststände. Ein erster Schub nach oben wurde im Jahr 2011 durch die Eurokrise unterbrochen. Der Dax brach von einem Zwischenhoch bei rund 7 500 Zählern im Mai 2011 auf ein Niveau von rund 5 200 Punkten im November 2011 ein. Danach stieg er – getrieben durch eine extrem expansive Geldpolitik der Zentralbanken – Anfang 2015 auf ein neues Allzeithoch von rund 12 300 Zählern. Dieses konnte er jedoch nicht lange halten. Seit dem zweiten Quartal 2015 bis Ende des ersten Halbjahrs 2016 verharrte er bei rund 10 000 bis 10 500 Zählern.

Anlegern, die diese Berg-und-Tal-Fahrt mitgemacht haben, war im besten Fall etwas mulmig zumute: Wenn sie Glück hatten, dann konnten sie allen Verwerfungen zum Trotz ihr Kapital erhalten und vielleicht sogar einen Gewinn erzielen. Im schlimmsten Fall haben sie massive Verluste erlitten. Das ist vor allem jenen Investoren passiert, die eher spät und vermutlich bereits zu hohen Preisen auf den Zug aufsprangen und dann bei einem der vielen Abstürze finanziell oder emotional nicht in der Lage waren, die Marktkorrekturen durchzustehen.

Umfeld für Anlageentscheidungen von ausgeprägter Unsicherheit gekennzeichnet

Aber statt nun endlich wieder festen Boden unter den Füßen zu haben, stellen Anleger derzeit fest, dass die Erde unter ihren Füßen bebt und einstmals sichere Fundamente ins Wanken geraten:

Unsicherheit über die Nachhaltigkeit etablierter Geschäftsmodelle

Die Welt ist im Umbruch. Die Globalisierung erschüttert die Wettbewerbsfähigkeit vieler Industriezweige und Regionen. Digitalisierung und Automatisierung wirken wie tektonische Verwerfungen, die viele Branchen auf den Kopf stellen und vormals etablierten Geschäftsmodellen bedrohliche Risse zufügen. Dass sich sehr vieles sehr fundamental ändern wird, steht außer Frage. Welche Strukturen sich am Ende herausbilden werden, ist dagegen noch nicht klar erkennbar.

Beispiel

Der Kampf zwischen Uber und dem etablierten Taxigewerbe verdeutlicht diese Entwicklungen eindrücklich: In der digitalen Welt kontrolliert nicht mehr der »kapitalintensive« Eigentümer der Lizenz und des Autos, wie die Gewinne über die Wertschöpfungskette hinweg verteilt werden. Im Zentrum des heute alles entscheidenden Netzwerks aus Daten und Informationsflüssen sitzt die schlanke Organisation von Uber. Mit minimalem Kapitaleinsatz sorgt sie für eine Umverteilung des Kuchens: hin zu sich, hin zu vormals schlecht bezahlten angestellten Taxifahrern, hin zu einer Vielzahl neuer Anbieter von Fahrdienstleistungen. Und weg von denen, die früher die Wertschöpfungskette kontrolliert und »gemolken« haben.

Implikationen für Anleger

Investoren müssen mehr denn je kritisch hinterfragen, wie sich die Fähigkeit von Unternehmen verändert, Wert zu erwirtschaften. Globalisierung und Digitalisierung ändern die Welt dramatisch und dramatisch schnell. Geschäftsmodelle, die heute noch zuverlässig Wert erwirtschaften, können morgen bereits obsolet sein – und dies schneller und radikaler als jemals zuvor. Fundamentale Investoren wissen, dass sie sich diesen Herausforderungen stellen und die Nachhaltigkeit von Geschäftsmodellen und Eintrittsbarrieren entsprechend kritisch hinterfragen und prüfen müssen.

Unsicherheit über zukünftiges Wachstum

Die Überalterung der westlichen Gesellschaften, die Höhe der an vielen Orten angehäuften Schulden und die sehr deutliche Verlangsamung des Wachstums in den Emerging Markets lassen es fraglich erscheinen, ob sich die Wachstumstrends der vergangenen Jahrzehnte fortsetzen werden oder ob eine Periode mit niedrigeren Wachstumsraten bevorsteht.

Beispiel

Die Entwicklung in China in den letzten Jahren ist ein eindrückliches Beispiel: Die mittlerweile nach den USA zweitgrößte Volkswirtschaft der Welt wächst derzeit real nur noch mit rund 6 Prozent. Vor zehn Jahren lagen die realen Wachstumsraten noch bei 10 bis 14 Prozent. Ein zentraler Grund dafür ist, dass der Zuwachs an Arbeitskräften in China seinen Höhepunkt überschritten und begonnen hat zu schrumpfen. China muss nicht mehr – und kann auch nicht mehr – so stark wachsen wie in der Vergangenheit, als jährlich rund 10 bis 20 Millionen Chinesen vom Land in die Wirtschaftszentren zogen und in den Arbeitsprozess integriert werden mussten. Der Rückgang der Wachstumsraten in China und anderen Emerging Markets bremst aber unmittelbar auch das Wachstumspotenzial vieler europäischer Exportunternehmen.

Implikationen für Anleger

Investoren müssen mehr denn je kritisch hinterfragen, wie hoch das nachhaltig erreichbare Wachstum sein kann und wie viel sie bereit sind, heute für zukünftiges Wachstum zu zahlen. Fundamentale Investoren verstehen sehr deutlich, dass überzogene Wachstumsannahmen, die dann nicht realisiert werden, ein zentrales Anlagerisiko darstellen. Fundamentale Investoren sind sich bewusst, dass eine Anlage umso riskanter und spekulativer wird, je mehr Wachstum bei der Bewertungsanalyse unterstellt wurde.

Unsicherheit über Kapitalkosten und Bewertungsniveaus

Angesichts der Politik der negativen Zinsen – im Juni 2016 wiesen Staatsanleihen im Umfang von 10 Billionen US-Dollar eine negative Verzinsung auf und die durchschnittliche Umlaufrendite aller deutschen Staatsanleihen rutschte in den negativen Bereich – fällt es Investoren schwer, festzulegen, wie hoch die erwartete Rendite sein soll, die bei der Bewertung von Unternehmen und Aktien angelegt wird.

Ausgangspunkt für die Bestimmung der erwarteten Mindestrendite – in der Fachliteratur wird auch von Kapitalkosten gesprochen – ist der risikolose Zins. Er zeigt an, wie viel es einen Schuldner kostet, sich Geld für einen bestimmten Zeitraum zu leihen, wenn die Rückzahlung und die Verzinsung absolut sicher sind. In der Praxis wird dieser risikolose Zins häufig mit der Rendite einer 10-jährigen Bundesanleihe gleichgesetzt. Sind Rückzahlung und Verzinsung des bereitgestellten Kapitals unsicher, wird zum risikolosen Zins noch ein Risikoaufschlag hinzuaddiert.

Die Höhe der Kapitalkosten hat dabei einen unmittelbaren Einfluss auf den Preis von Anlageinstrumenten. Je tiefer die Renditeerwartungen von Anlegern fallen, desto höhere Preise sind sie bereit, für Anlagemöglichkeiten zu zahlen.

Doch auch in dieser Hinsicht steht die Welt derzeit auf dem Kopf. Vermutlich in der gesamten Wirtschaftsgeschichte musste ein Schuldner an die Gläubiger Zinsen zahlen, wenn er sich Geld lieh. Bei negativen Zinsen verhält es sich andersherum: In diesem Fall zahlt der Gläubiger dem Schuldner Geld, damit er dessen Anleihen »halten darf«.

Neben der Problematik, die richtigen Kapitalkosten zu bestimmen, stellt sich für Investoren auch die Frage, ob der Rückgang des Zinsniveaus an den Börsen nicht zu einer gigantischen Blase geführt hat mit Preisen, die fundamental nicht zu rechtfertigen sind.

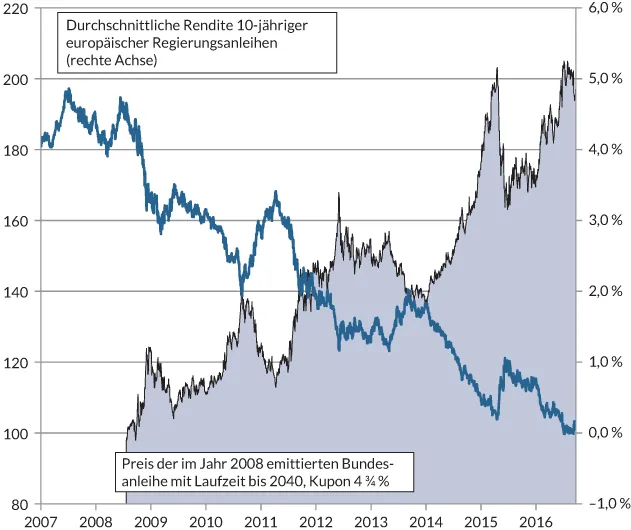

Beispiel

Die Entwicklung der Preise für langlaufende Bundesanleihen verdeutlicht diesen Sachverhalt eindrücklich. So ist der Preis von Anleihen mit langer Laufzeit, die noch zu einer Zeit begeben wurden, als »normale« Zinsen gezahlt wurden, in den letzten Jahren sehr stark gestiegen. Der Preis einer 40-jährigen Bundesanleihe, die Anfang 2008 emittiert wurde, stieg im Lauf der Zeit von rund 100 Prozent auf knapp 200 Prozent (vgl. Abbildung 1.2). Die durchschnittliche Rendite 10-jähriger Regierungsanleihen im Euroraum fiel dagegen auf knapp 0 Prozent.

Bei Aktien, die keine begrenzte Laufzeit haben, ist der Effekt unter Umständen noch stärker. Und dies nicht zuletzt deshalb, weil die ultratiefen Zinsen auch dazu geführt haben können, dass die Risikoprämien nicht mehr ausreichend hoch sind.

Implikationen

Für Investoren bedeutet dies: Sie müssen mehr denn je aktiv analysieren und beurteilen, welche erwartete Rendite sie für die übernommenen operativen und finanziellen Risiken einfordern sollen. Und sie sollten auch umsichtiger als sonst prüfen, ob die aktuellen Preise in einem ausreichenden Maß durch die Fähigkeit eines Unternehmens abgedeckt sind, Wert zu erwirtschaften.

URSPRÜNGE DER FUNDAMENTALANALYSE

In dieser – zumindest gefühlt – von extremer Unsicherheit geprägten Welt und nach vielleicht schmerzhaften Verlusten suchen Investoren wieder verstärkt nach Ansätzen und Prozessen, die es ihnen ermöglichen, robuste Anlageentscheidungen zu treffen. Die Fundamentalanalyse stellt diese Ansätze und Prozesse bereit. Ihr zentraler Grundgedanke ist: Investoren sollen nur Anlageentscheidungen treffen, von denen sie aus guten Gründen und mit ausreichender Sicherheit erwarten können, damit ihr Kapital zu erhalten und eine zufriedenstellende Rendite zu erzielen. Dies gelingt Anlegern nach Meinung der Fundamentalanalyse dadurch, dass Anlageentscheidungen in möglichst sicheren Tatsachen verankert und durch einen systematischen, disziplinierten Prozess vorbereitet werden.

Die zentralen Verankerungspunkte, die Anlageentscheidungen einen sicheren Boden geben, sind:

- Die nachhaltige Fähigkeit eines Unternehmens, Wert zu erwirtschaften

- Die Finanzzahlen eines Unternehmens, die diese Fähigkeit verlässlich nachweisen und quantifizieren

Die Fundamentalanalyse ist dabei kein neues Konzept. Ihre zentralen Gedanken gehen auf die 1930er-Jahre zurück, als Investoren im Zuge des Zusammenbruchs der New Yorker Börse im Oktober 1929 und der sich daraufhin entfaltenden Weltwirtschaftskrise ebenfalls mit gravierenden Umbrüchen und hoher Unsicherheit zu kämpfen hatten. Und auch wenn die Ursachen des Wall Street Crashs von 1929 bis heute noch nicht abschließend geklärt werden konnten, so wurde zumindest damals häufig die Meinung vertreten, dass die Preise einfach nicht mehr der langfristigen Entwicklung der Produktivität amerikanischer Unternehmen entsprochen hatten und nur noch von Spekulanten nach oben getrieben wurden, die darauf hofften, dass »morgen« ein anderer Spekulant einen noch höheren Preis für eine Aktie zahlen würde.

Exkurs: Benjamin Graham – Urvater der Fundamentalanalyse

Benjamin Graham (1894 – 1976) gilt als der Urvater der Fundamentalanalyse. Nach einem Studium an der Columbia University in New York arbeitete Graham für verschiedene Wertpapierfirmen an der Wall Street und gründete schließlich seine eigene Wertpapierfirma. Ab Ende de...