![]()

INTRODUCCION

El sector primario, mismo que comprende las actividades agrícolas, ganaderas, pesqueras y silvícolas, tiene una enorme importancia en el desarrollo de nuestra economía.

Considerando lo anterior, por diversos años, los legisladores y autoridades fiscales le han otorgado diversos beneficios fiscales a este sector, entre los que destacan:

1. La exención de ingresos hasta cierto límite y la reducción del ISR.

2. La tasa de 0% en el IVA en los productos que enajenan.

3. El sistema de flujo de efectivo para las operaciones que realizan.

4. Diversas facilidades administrativas.

5. Estímulos fiscales por la importación o adquisición de diésel o biodiésel y sus mezclas para consumo final.

Las actividades del sector primario pueden ser realizadas por personas físicas y morales. La LISR establece un régimen especial para las personas físicas y morales que se dediquen exclusivamente a realizar dichas actividades, denominado “Régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras”, el cual también aplica a las personas físicas y morales que realizan las actividades por conducto de personas morales. Las personas físicas que no realizan sus actividades primarias a través de sociedades también deberán tributar en el citado régimen fiscal.

El presente libro está enfocado al análisis de las obligaciones fiscales de las personas físicas y morales del sector primario, que tributan conforme al régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras de la LISR.

Entre otros, esta obra trata los temas siguientes referentes a dicho sector: disposiciones generales; tratamiento fiscal para efectos del ISR e IVA; facilidades administrativas; autofacturación y estímulos fiscales.

El objetivo de la presente obra no es sólo enumerar las obligaciones fiscales que deben cumplir los contribuyentes del sector primario que tributen conforme al régimen de actividades agrícolas, ganaderas, silvícolas y pesqueras, sino que, en la medida de lo posible, ilustra la forma en la que se deben cumplir tales obligaciones.

Por otra parte, el 26 de diciembre de 2013, la SHCP dio a conocer en el DOF el Decreto que compila diversos beneficios fiscales y establece medidas de simplificación administrativa, el cual entró en vigor el 1o. de enero de 2014 y continúa vigente para el ejercicio de 2019. El Decreto tiene por objeto agrupar varias medidas y beneficios fiscales, a efecto de que queden establecidos de manera clara y sencilla en un solo instrumento jurídico, y que permita identificarlos fácilmente y mejorar la certidumbre jurídica de los contribuyentes; en este sentido, incluye diversos beneficios y estímulos fiscales vigentes que se han otorgado en años anteriores, organizados por materias, a saber: ISR, IVA y CFF, entre otras.

Asimismo, la LIF, la cual entró en vigor el 1o. de enero de 2019, e incluye algunos estímulos fiscales que ya estaban contemplados en el mencionado Decreto, publicado en el DOF el 26 de diciembre de 2013; además, se consideran nuevos beneficios.

Notas importantes por considerar:

1. Los pagos que a su vez sean ingresos exentos para los trabajadores, no serán deducibles hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos; es decir, los referidos pagos sólo se podrán deducir en un 47%.

Cuando las prestaciones otorgadas por los empleadores a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto de las otorgadas en el ejercicio inmediato anterior, los citados pagos se deducirán en un 53% y el restante 47% no será deducible; de lo contrario, se aplicará lo indicado en el párrafo anterior.

Según la regla 3.3.1.29 de la RMF2018-2019, para determinar si en el ejercicio de que se trate disminuyeron las prestaciones otorgadas a favor de los trabajadores que a su vez sean ingresos exentos para dichos trabajadores, respecto de las otorgadas en el ejercicio inmediato anterior, se estará a lo siguiente:

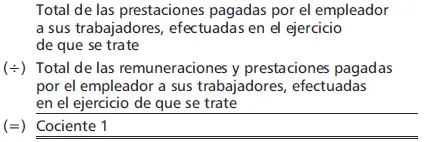

a) Se obtendrá el cociente 1 conforme a la siguiente operación:

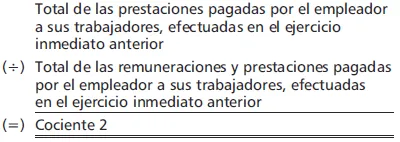

b) Se obtendrá el cociente 2 conforme a la siguiente operación:

c) Cuando el cociente 1 sea menor que el cociente 2, se entenderá que hubo una disminución de las prestaciones otorgadas por el empleador a favor de los trabajadores que a su vez sean ingresos exentos del ISR para dichos trabajadores y por las cuales no podrá deducirse el 53% de los pagos que a su vez sean ingresos exentos para los trabajadores.

Para determinar el cociente señalado en los incisos a) y b) anteriores, se considerarán, entre otras, las siguientes erogaciones:

•Sueldos y salarios.

•Rayas y jornales.

•Gratificaciones y aguinaldo.

•Indemnizaciones.

•Prima de vacaciones.

•Prima dominical.

•Premios por puntualidad o asistencia.

•PTU.

•Seguro de vida.

•Reembolso de gastos médicos, dentales y hospitalarios.

•Previsión social.

•Seguro de gastos médicos.

•Fondo y cajas de ahorro.

•Vales para despensa, restaurante, gasolina y para ropa.

...